摘要:综合来看,长三角地区在中国机器人产业发展中基础相对较为雄厚,珠三角地区、京津冀地区机器人产业逐步发展壮大,东北地区虽具有一定机器人产业先发优势,但近年来产业整体表现较为有限,中部地区和西部地区机器人产业发展基础较为薄弱,但已表现出相当的后发潜力。

中国机器人产业发展主要集聚区

【悉恩悉机床网】根据我国行政和地理区划方式,结合机器人产业实地发展基础及特色,中国电子学会将全国机器人市场划分为京津冀、长三角、珠三角、东北、中部和西部地区共六大区域。

六大区域均形成各自的区域产业集群

从集群区来看,长三角地区工业基础较好,机器人制造集成与应用市场起步较早,形成了以上海、昆山、无锡、常熟、徐州、南京为代表的产业集群。珠三角地区机器人产业具有较强的发展基础,以深圳、广州、佛山、东莞为代表的产业集群在创新能力与影响力方面位于全国前列。京津冀地区在国家政策的大力扶持下,凭借突出的区位优势以及良好的制造业基地,形成了北京、天津、河北机器人产业集群。东北地区作为我国最重要的老工业基地之一,具有良好的资源区位优势与制造业发展基础,近年来在各级政府将以机器人为代表的新兴高端制造业作为东北经济未来转型升级的关键抓手的背景下,哈尔滨、沈阳、抚顺等地在机器人产业发展方面已积累一定基础和优势。中部地区机器人产业发展时间虽晚于东部沿海地带与东北地区,但凭借地方政府有效的宏观战略布局和政策支持,已逐步在芜湖、洛阳、武汉、长沙、湘潭等地形成产业集群。西部地区主要在重庆、成都、西安等地布局建设有机器人产业园和典型企业,总体来说规模相对较小,集聚效应还在培育之中。

2017年中国机器人产业收入地区分布(单位:亿元,%)

长三角和珠三角地区合计收入占近半比重

从产业规模效益来看,目前长三角地区已经建立了国内相对功能完善、系统健全的机器人产业生态体系,在产业链构建、市场需求、创新资源布局等方面均走在全国前列。2017年长三角地区机器人产业销售收入突破103亿元,占全国机器人产业收入的比重为24.87%;珠三角地区机器人产业链条建设较为完备,基础技术实力重组,2017年该区机器人产业销售收入90.4亿元,占比为21.83%,长三角和珠三角两区收入合计约占全国的47%,接近一半,中国机器人产业集中在沿海区域现象较为明显。此外,东北、京津冀、中部以及西部地区分别实现销售收入72.3、54.2、52.0、42.2亿元,占比分别为17.46%、13.09%、12.56%、10.19%。

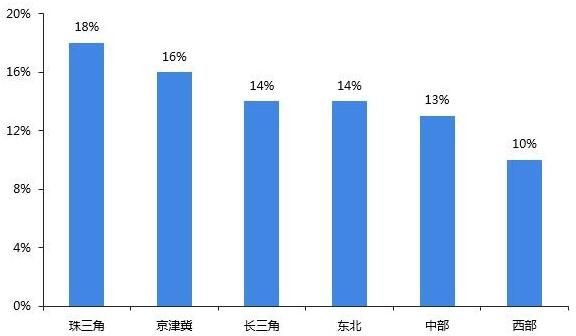

2017年中国各区域机器人产业平均销售利润对比(单位:%)

珠三角地区产业平均销售利润率全国领先,东北地区产业聚集程度位列全国之首

从产业平均销售利润率来看,2017年珠三角地区机器人产业平均销售利润率达到18%,较上年度提高1个百分点,继续保持全国领先;京津冀地区产业平均销售利润率为16%,仅次于珠三角地区之后,行业整体效益情况较好;长三角地区和东北地区均为14%,处于全国中等水平;中部和西部地区分别为13%、10%,位于全国第三梯队。

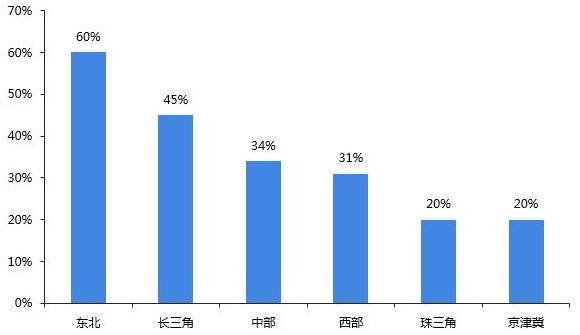

2017年中国各区域机器人产业集聚情况对比(单位:%)

东北地区机器人产业规模效益虽然与两个三角地区有差距,但一批本地龙头企业占据了东北地区机器人市场产销量的绝大多数份额,产业集聚程度位列全国之首,CR5指标达60%。长三角地区产业集聚度CR5仅此于东北地区,达到45%,整体处于较高的水平。这主要得益于众多全球机器人领军企业及国内龙头品牌在长三角地区设有总部基地或研发中心。中部地区和西部地区CR5分别为34%和31%,属于全国平均水平。由于存在大量的机器人本体设计制造与系统集成初创公司与小型民营企业,珠三角地区机器人产业集聚度CR5整体偏低为20%左右,但品牌企业总数量处于全国前列。京津冀地区与珠三角地区一样,CR5为20%,大部分企业实力较为平均,产业集聚程度整体偏低。

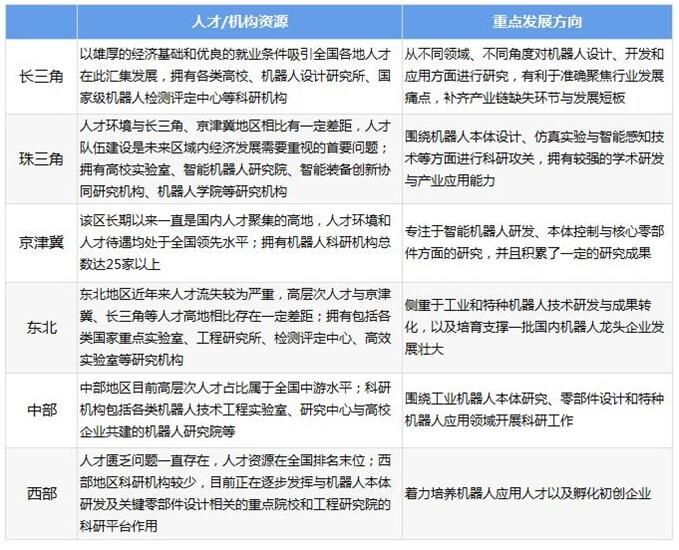

中国各个区域人才/机构资源对比

西部地区在资源方面相对落后

从六大区域人才以及研究机构资源的情况来看,京津冀地区一直是国内人才聚集高地,人才环境处于全国领先水平,长三角以及珠三角地区人才资源也较为充足,而东北以及西部地区人才资源较为匮乏。从机器人研究机构来看,除西部地区资源较少之外,其他五个地区均发展较好。

综合来看,长三角地区在中国机器人产业发展中基础相对较为雄厚,珠三角地区、京津冀地区机器人产业逐步发展壮大,东北地区虽具有一定机器人产业先发优势,但近年来产业整体表现较为有限,中部地区和西部地区机器人产业发展基础较为薄弱,但已表现出相当的后发潜力。

来源:前瞻产业研究院