三中全会决定指出,健全提升产业链供应链韧性和安全水平制度。抓紧打造自主可控的产业链供应链,健全强化集成电路、工业母机、医疗装备、仪器仪表、基础软件、工业软件、先进材料等重点产业链发展体制机制,全链条推进技术攻关、成果应用。建立产业链供应链安全风险评估和应对机制。完善产业在国内梯度有序转移的协作机制,推动转出地和承接地利益共享。建设国家战略腹地和关键产业备份。显然,工业母机成为国家战略腹地的关键备份产业之一。

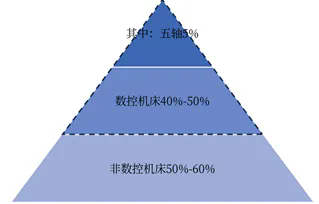

目前我国机床消费市场呈现金字塔结构,底部是非数控低档机床,占比为50%-60%,由国内厂商主导,并通过价格战竞争,导致产能过剩;中高档数控机床占比40%-50%,其中中档机床是当前中外企业竞争的主要领域;高端五轴机床约占5%,基本依赖进口,并长期被欧日企业垄断。

中国机床消费市场的国产化率在经过2003-2008年快速提升后,一直在70%左右的水平波动。然而,高性能、高精密度的高档数控机床的国产化率相对较低,进口替代空间更大。

根据中国机床工具工业协会《2023年机床工具行业经济运行情况》报告显示,2023年中国金属切削机床消费金额为1108亿元,进口金额为51.4亿美元(按汇率7折算人民币360亿元)。按照40%-50%比例计算,数控机床消费金额约为443-554亿元。考虑到低档机床主要由国内厂商供应,在假设进口机床主要是中高档数控机床的前提下,中高档数控机床的国产化率仅为20%-30%。

我国机床核心零部件中数控系统和丝杠导轨仍然依赖进口

从机床行业上游来看,上游零部件可分为结构件、数控系统、传动系统和功能部件等,这些部分占据了机床的主要成本。目前,上游核心部件主要进口日本和德国公司产品,而非核心部件正在逐步采用国内品牌。数控系统和传动系统以进口为主,并集中在发那科、西门子等公司;而核心功能部件如转台、刀库和刀塔等则有一部分是进口的,另一部分使用国内品牌,并集中在我国台湾省宝嘉成、旭阳、常州德速以及北钜等公司。结构件以及铸件和钣焊件,则主要采用国内品牌,例如光洋科技和云科晟数控。

(资料来源:银河证券)

政策助力行业发展,机床高端化势在必行

近年来我国各项支持政策向高端装备制造业倾斜,促进产业链各环节自主可控。国家有关部门陆续印发支持、规范机床行业的发展政策,内容涉及高端数控机床、加工中心、数控系统、功能配件等内容,支持机床行业创新发展。今年以来,推动工业母机发展的利好政策频出,不仅在宏观层面支持工业母机产业发展,微观层面税收抵减扣除政策更进一步驱动机床企业加大研发投入,实现我国工业母机产业链着整体向高端化发展。

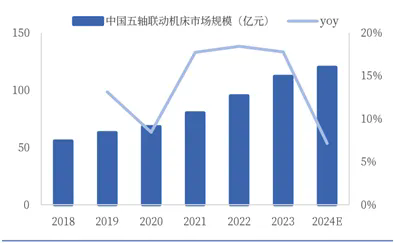

国产五轴机床有望崛起。五轴联动是指机床基本的直线轴三轴X、Y、Z及附加的旋转轴A、B、C中的两轴,五个轴同时运动,任意调整刀具或工件的姿态,实现对空间复杂型面的加工。中美关系持续紧张背景下国内航天航空整体需求持续增长,加之疫情影响,国内高端数控机床进口量下降明显,国产替代持续加速,我国整体五轴联动数控机床市场规模持续扩张,2022年市场规模首次突破百亿元。2016年以来我国五轴联动数控机床销量整体呈持续提升趋势,2021年销量达到985台。

资料来源:中国机床工具工业协会《中国机床工具工业年鉴2022》、银河证券

我国机床行业大小周期开始见底回升,政策支持产业链各环节自主可控,零部件自制以及数控系统国产化有望带动整机国产化提升,进口替代市场空间广阔。布局高端机床产品和核心零部件自主可控的公司竞争力将持续增强,将进一步打开国产替代和出海市场,迎来竞争格局优化。

来源:MM现代金属加工