机器人行业整体发展现状分析

(一)我国机器人产业持续扩张,服务、特种机器人颇具成长空间

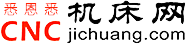

2013-2018年,我国机器人市场持续扩张,2018年,我国机器人市场规模达到87.4亿美元,同比增长25.9%。2019年,受全球机器人市场和宏观经济影响,我国机器人市场规模略有下滑。根据IFR数据,2019年中国机器人市场规模预计达到86.8亿美元。

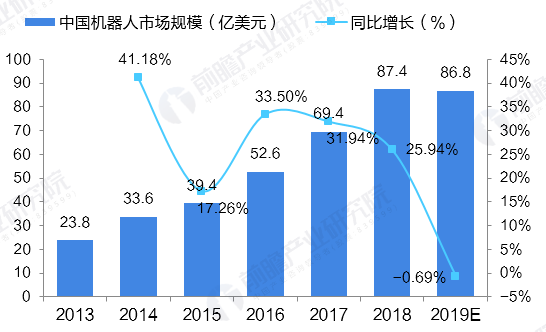

其中,工业机器人市场57.3亿美元,占比66.01%;服务机器人达到22亿美元,占比25.35%;特种机器人市场规模为7.5亿美元,占比8.64%。与2018年我国机器人细分领域规模分布对比,不难发现,我国工业机器人市场规模占比呈下降趋势,从71.02%下降至66.01%,一年下降了5.01个百分点,而服务机器人、特种机器人市占规模占比上升,市场潜力大,颇具成长空间。

——受制于下游行业发展不景气,中国工业机器人产销增速放缓

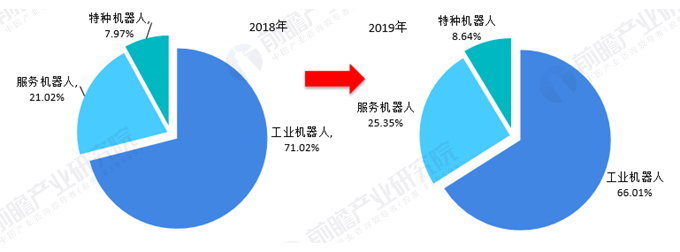

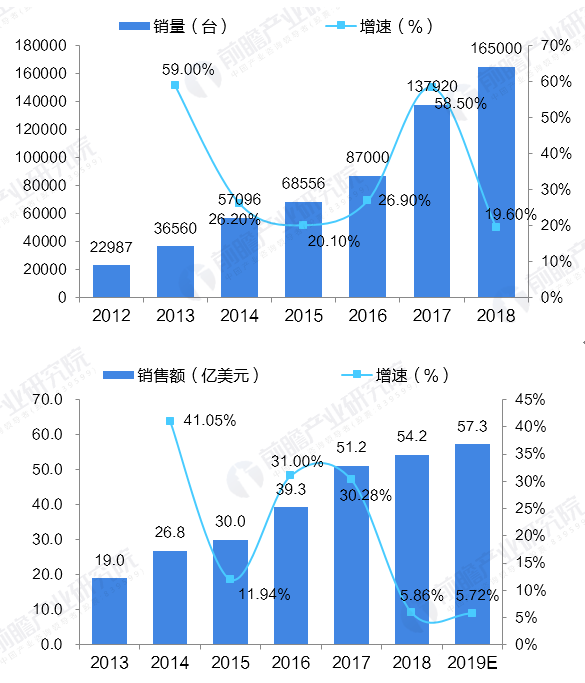

2018年度,国内工业机器人产量出现高开低走的态势,增速有所放缓。受宏观经济影响,国内汽车、电子等机器人下游行业发展受限,机器人需求增速放缓。2018年度国内工业机器人产量累计达14.8万台,同比增长4.6%。

2019年我国工业机器人产量持续下滑,数据显示,2019年8月,我国工业机器人产量为1.46万台,较去年同期下降19%,较上月下降9%,降幅有所扩大。

与此同时,我国工业机器人的销售额增速持续下滑,至2019年,我国工业机器人销售额为57.3亿美元,较2018年微增5.72%。

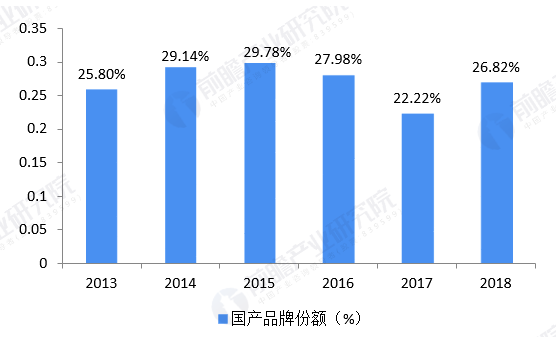

——国产品牌竞争力提升,2018年国产品牌市场份额达到26.82%

另一方面,2013-2018年间中国新增工业机器人中国产品牌的占比约在20%-30%之间,中国正成为全球工业机器人市场的主要需求国和生产国。我国工业机器人企业也在这一产业背景下逐步发展壮大,企业竞争力逐步提高,2018年底,我国新增工业机器人中国品牌份额达到26.82%。

——资本市场热度不减,早期融资交易占多数

资本是产业发展的重要驱动力之一,近年来机器人行业都处于资本风口,服务机器人产业资本市场亦非常活跃。根据IT桔子统计,2018年我国服务机器人行业融资事件有73起,融资规模为71.71亿元。

机器人产业区域发展对比分析

(一)六大区域均形成各自的区域产业集群

根据我国行政和地理区划方式,结合机器人产业实地发展基础及特色,中国电子学会将全国机器人市场划分为京津冀、长三角、珠三角、东北、中部和西部地区共六大区域。

从集群区来看,长三角地区工业基础较好,机器人制造集成与应用市场起步较早,形成了以上海、昆山、无锡、常熟、徐州、南京为代表的产业集群。珠三角地区机器人产业具有较强的发展基础,以深圳、广州、佛山、东莞为代表的产业集群在创新能力与影响力方面位于全国前列。京津冀地区在国家政策的大力扶持下,凭借突出的区位优势以及良好的制造业基地,形成了北京、天津、河北机器人产业集群。东北地区作为我国最重要的老工业基地之一,具有良好的资源区位优势与制造业发展基础,近年来在各级政府将以机器人为代表的新兴高端制造业作为东北经济未来转型升级的关键抓手的背景下,哈尔滨、沈阳、抚顺等地在机器人产业发展方面已积累一定基础和优势。中部地区机器人产业发展时间虽晚于东部沿海地带与东北地区,但凭借地方政府有效的宏观战略布局和政策支持,已逐步在芜湖、洛阳、武汉、长沙、湘潭等地形成产业集群。西部地区主要在重庆、成都、西安等地布局建设有机器人产业园和典型企业,总体来说规模相对较小,集聚效应还在培育之中。

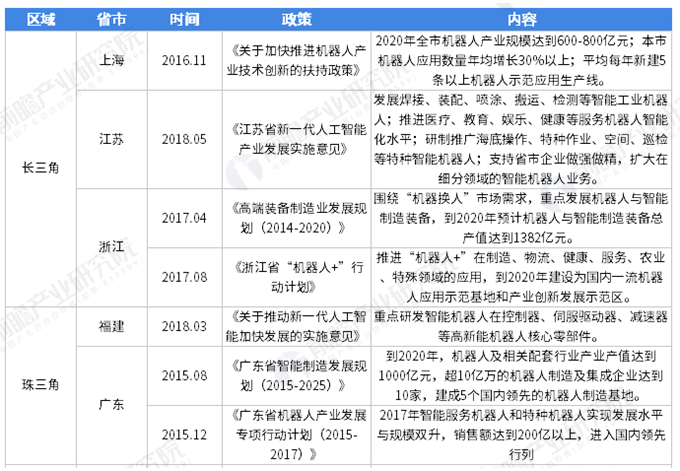

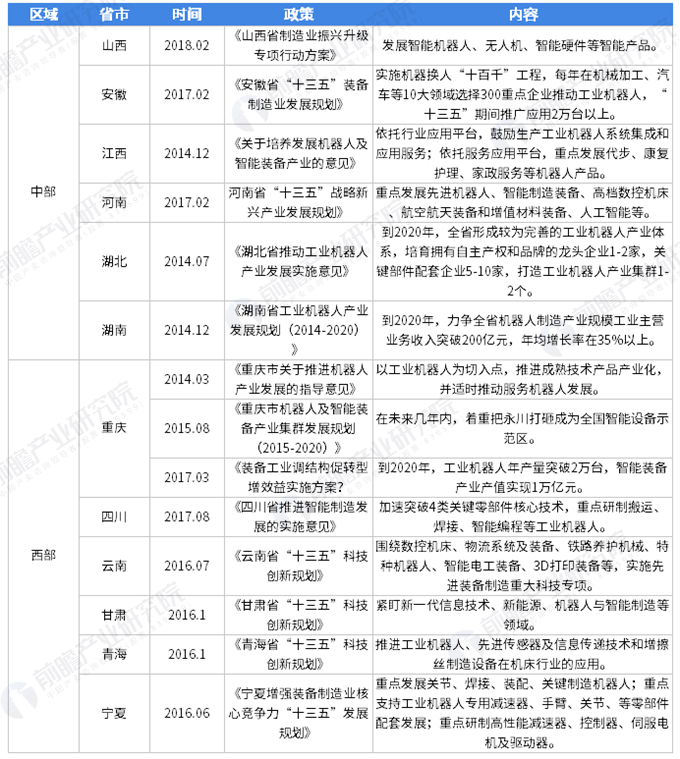

我国机器人产业离不开国家政策的统筹规划与积极引导。在政策方面,我国六大地区根据地区发展不同呈现出不同的特征。

——长三角落实应用场景,珠三角聚焦技术与人才

首先从长三角来看,由于长三角地区综合优势突出,已经建立了功能相对完善、系统较为健全的机器人产业生态系统,机器人产业发展正在走向应用阶段,因为政策的引导主要聚焦在产业技术创新、人工智能引入、领域结合应用等方面,如何将技术、产品落实到生产线和领域场景之中,是未来该地区的主要发展重点。

珠三角地区培育了一大批优秀本土机器人企业,因而企业的重点集中在基础核心技术和优质企业培育两方面。未来在珠三角的发展中,推动技术和企业崛起的人才力量,将是发展的重中之重。

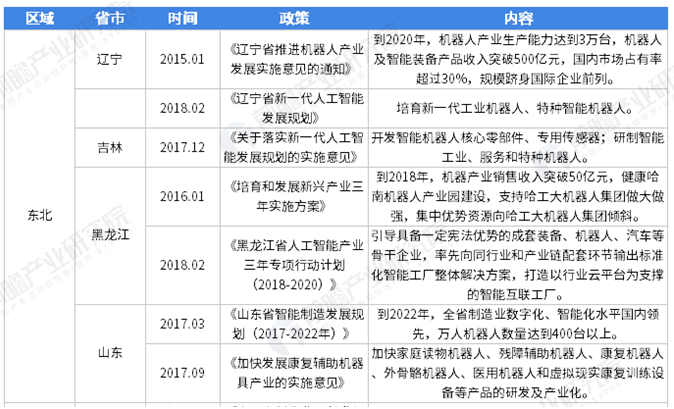

——京津冀三大地区各抒己长,东北地区多元化发展

京津冀地区以北京、天津、河北为代表省市,三大地区机器人产业链、智能资源、创新平台、应用开发等方面发挥出了技术优势和产业专长,因而其政策重点各有不同。未来该地区发展的重点,仍将是考虑如何将产业发展与自身可利用优势相结合。

东北地区机器人产业发展呈现多元化的特征,该区域政策一方面巩固工业机器人和相关核心制造的发展,另一方面也强调服务机器人、特种机器人的多元化延伸,充分将自身优势利用和扩大,推动机器人产业走向更加全面和丰富的发展。

——政策成为中、西部地区重要依托,种类全面且数量繁多

中部、东部地区由于起步晚,区位资源有限,其机器人产业布局建设规模尚在发展中。在此背景下,国家政策成为了最重要的发展依托,中、西部地区的政策也因此十分的全面和数量众多,共性关键技术和企业集群的打造成为政策的重点。

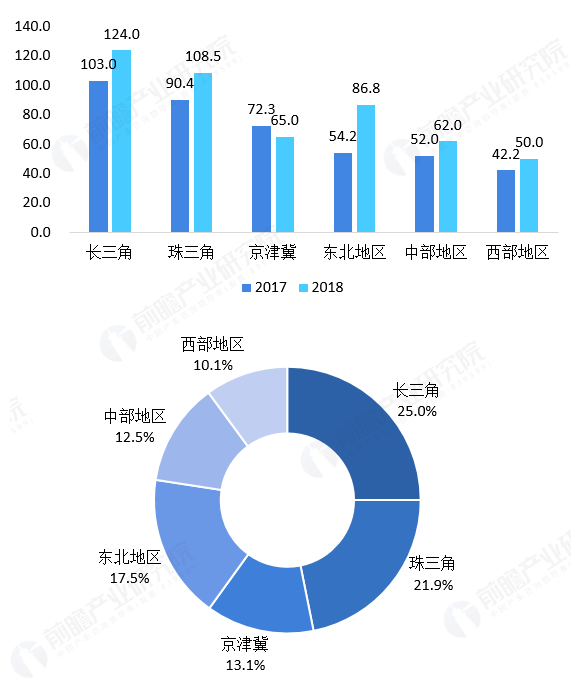

(三)产业规模效益:长三角、珠三角收入领先,东北地区增长较快

——长三角、珠三角收入领先

从产业销售收入来看,2018年长三角地区机器人总销售收入超过124亿元,位于全国机器人产业集聚区域之首。长三角地区产业基础好,拥有良好的制造业发展基础与产业配套环境,目前已经建立了国内相对功能完善、系统健全的机器人产业生态体系,在产业链构建、市场需求、创新资源布局等方面均走在全国前列。

其次是珠三角地区,2018年产业销售收入为108.5亿元,仅次于长三角。其中深圳市以67亿元的销售收入居首,佛山、广州和东莞位列其后。珠三角地区机器人产业经过五年左右的快速发展时期,市场整体发展态势良好,专业机器人本体生产企业、机器人核心零部件龙头生产企业和国外品牌代理企业等主要参与主体形成差异化竞争格局,大量涌现的系统集成商与初创公司等新进入者持续为市场注入活力。

此外,值得注意的是,东北地区2018年机器人产业收入达到86.8亿元,增长较快。近年来,东北地区积极响应国家供给侧结构性改革“三去一降一补”精神,加快淘汰传统过剩产能与高污染生产方式,爬坡过坎大力优化产业结构,在带来发展阵痛的同时,也给当地机器人、高端装备、新能源制造等新兴产业带来了前所未有的发展机遇。

京津冀地区是2018年全国唯一一个产业销售额下降地区,2018年受成本上涨及竞品价格压力增大影响,实现销售额65亿元,同比下滑-10.1%。

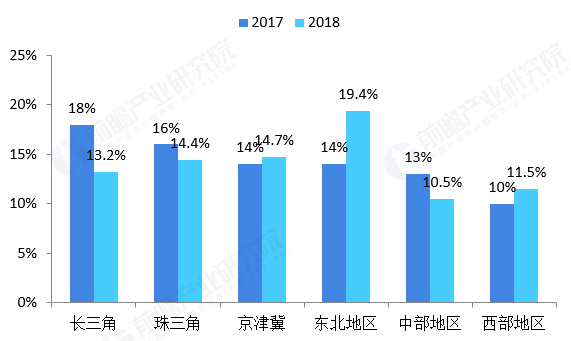

——东北地区利润率领跑全国

从各大区域平均销售利润率角度来看,2018年东北地区机器人产业平均利润率达到19.4%,领跑全国。

京津冀地区销售利润率为14.7%,仍为全国第二。近年来,京津冀地区创新企业及科研机构围绕新一代信息技术展开重点攻关,不断推动机器学习、计算机视觉和语音语义理解等人工智能核心技术在机器人尤其是服务机器人领域的商业化落地应用,为进一步培育潜力市场创造良好发展基础。

长三角和珠三角地区销售利润率均有所滑落,2018年分别为13.2%、14.4%。

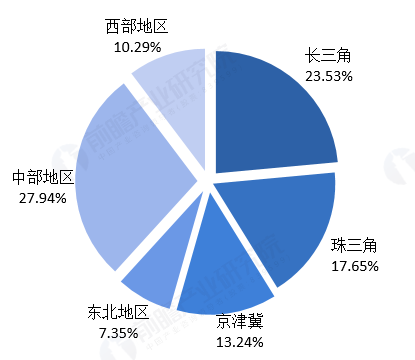

(四)产业园:中部地区产业园兴建势头良好

当前,以园区和龙头企业为依托合力推动形成的产业集聚,已成为我国机器人产业发展的一项重要特征。截至2018年年底,我国已有74个机器人产业园区在建或已建成。

从机器人产业园的分布来看,中部地区由于腹地广大,同时近年来依托后发优势,机器人产业园渐渐兴建起来,数量占比达到27.94%。其次为长三角和珠三角地区,凭借着资源、技术、产业优势,成为我国机器人产业园集聚之地,数量占比分别为23.53%、17.65%。

(五)地区资源:京津冀人才资源领先,中、西部地区后发优势逐渐显现

——京津冀人才、机构资源充沛

从六大区域人才以及研究机构资源的情况来看,京津冀地区一直是国内人才聚集高地,人才环境处于全国领先水平,长三角以及珠三角地区人才资源也较为充足,而东北以及西部地区人才资源较为匮乏。从机器人研究机构来看,除西部地区资源较少之外,其他五个地区均发展较好。

——中、西部地区后发优势逐渐显现

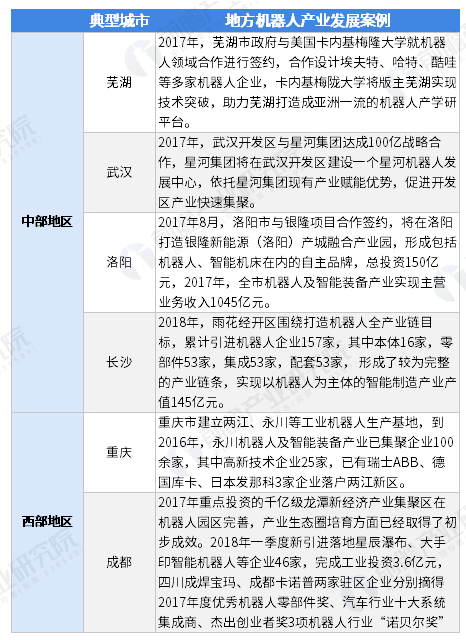

2017-2018年,我国中、西部地区机器人产业渐渐发展起来。武汉、长沙、重庆等综合实力较强的城市立足本地良好的制造业基础与应用市场支撑能力,同时利用本地化的人才优势和良好的创业创新环境,打造了一批工业机器人企业集群和关键零部件企业集群,逐步构建了较为完善的机器人及智能装备产业链,产业集聚效应、辐射作用日益增强。

前瞻观点:长三角综合实力领先,珠三角企业领先,京津冀人才占优

综合来看,长三角地区综合实力优势突出,依赖良好的制造业基础形成广阔市场发展空间,是我国机器人产业发展的领头羊。珠三角地区和京津冀地区则各有所长,珠三角地区机器人产业具有良好的技术研发基础与产业布局环境,培育了一大批创新领先企业,重点聚焦于数控设备、无人物流、自动化控制器、无人机等领域,打造自主创新与应用先行的机器人产业发展生态;京津冀地区则是国内人才集聚高地,发挥区域协同发展优势,构建技术研发与业态融合创新高地。

此外,东北地区机器人产业集群在政策引导与产业头部效应下正实现快速发展,而中、西部地区后发优势渐起,机器人产业园兴建势头良好,发展前景可期。

2018年我国六大地区机器人产业综合实力评价

来源:前瞻产业研究院