摘要:值得一提的是,遨博机器人的低成本主要得益于全产业链的国产化,其核心操作系统、控制器属于自研,伺服电机等核心零部件与国内企业定制研发,在与Universal Robots同样达到0.02毫米精度的情况下,其产品成本降低了50%以上。

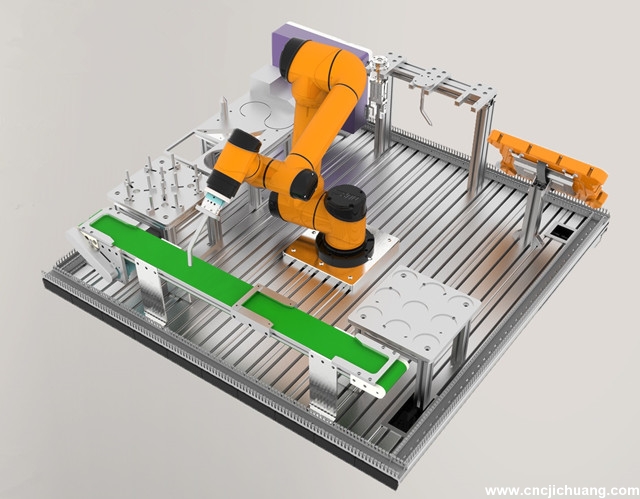

遨博协作机器人

【悉恩悉机床网】自2013年成为全球最大的机器人市场之后,中国的“机器人红利”渐行渐近。在8月15-19日举行的世界机器人大会期间,整个机器人行业都明显感受到“人口红利消失之后,越来越多的制造企业探索通过机器人打破瓶颈”。

中国机器人市场的爆发超出所有人预期。根据世界机器人协会IFR此前发布的《2018年世界机器人报告》,2017年,中国市场消费机器人高达13.8万台,同比增长58%,占全球38万台总销量的36.3%。这一销量远超IFR此前预测的11.5万台。2013年以来,中国机器人市场规模从3.7万台提升至13.8万台,年复合增长率38.97%。

根据中国机器人产业联盟数据,2016-2017年,中国机器人密度已从69台/万人提升至101台/万人。机器人密度是指每万名工人使用机器人数量,IFR此前公布数据介绍,2016年全球制造行业机器人密度为74台/万人。

根据《机器人产业发展规划(2016-2020年)》,中国到2020年的机器人密度将达到150台/万人,未来3年仍存在数十万的市场需求。相比之下,日本、德国的机器人密度已超过300台/万人,韩国更是达到631台/万人,中国仍存在巨大的增量空间。而目前,这一高速增长的市场需求正在驱动中国乃至全球的机器人产业链、应用生态加速成熟。

国产机器人的规模效应

“2017年,我们签了1000台销售订单,今年会超过3000台。”2015年成立的遨博智能科技如今已经成为国内协作机器人的领军企业,遨博智能机器人研究院院长李永东告诉记者,“我们有200-300家企业正在试用产品,其中包括很多以前从没使用过机器人的中小企业。从试用到批量订货的市场拓展中,订单在高速增长。”目前,遨博机器人在国内销量仅次于Universal Robots,后者是全球最早推出协作机器人的公司,目前总销量已突破20000台。

在传统工业机器人逐渐取代了单调重复、高负荷、高危险性工作之后,适用于柔性生产线、低成本、操作简单的协作机器人在近几年开始登上历史舞台。

“电子、汽车、服装等行业,一条生产线会生产很多类型的产品,一周生产一个订单,之后迅速换另一个产品,这就要求机器人能够快速切换不同工具,能够快速编程切换到新的产品上,而且机器人要有足够的安全性与工人协同”。李永东告诉记者,“传统机器人做不到,但协作机器人应运而生。”

协作机器人主要工作在负载10公斤以下的人工作业场景,诸如汽车、电子行业的拧螺钉、上下料、零部件打磨、检测、电路板焊接等环节,其操作简单、部署成本低等特性被越来越多中小企业所接受。

2017年国内协作机器人市场规模约4000-5000台,在总市场中占比约3.5%。不过,协作机器人是目前增速最快的市场,而且,在李永东看来,“如果以销售套数统计,协作机器人很快会成为需求量最大的产品。”

值得一提的是,遨博机器人的低成本主要得益于全产业链的国产化,其核心操作系统、控制器属于自研,伺服电机等核心零部件与国内企业定制研发,在与Universal Robots同样达到0.02毫米精度的情况下,其产品成本降低了50%以上。目前,遨博机器人除了在国内迅速扩张之外,还有20%-30%的订单来自于韩国、美国、欧洲等国外市场。

减速器、伺服电机、控制器是机器人的三大核心部件,目前这三大产品的国产化都已经取得部分突破。以苏州绿的谐波减速器为例,太平洋证券预测:“2017年绿的谐波减速器2017年出货量已达7万套,且2018年将翻倍成长,预计可以替代日本企业HD的市场份额。”

在核心部件国产化之前,国产机器人进口价格是国际企业的两倍以上,使得国产机器人在性能、成本上均难以参与竞争,如今,在同样性能的产品中国产机器人已经具备明显成本优势。

根据《机器人产业发展规划(2016-2020年)》,到2020年,自主品牌工业机器人年产量达到10万台,精密减速器、伺服电机及驱动器、控制器的性能、精度、可靠性达到国外同类产品水平,市场占有率达到50%以上。

国产机器人的硬仗

2017年,国内市场上国产机器人的销量达到37825台,同比增长了29.8%,但是,如果要达到2020年产量10万台目标,国产机器人至少在此后四年保持40%的复合增长率。

而相比之下,2017年,外资机器人在华销售量超过10万台,同比增长了72%。国产机器人的市占率反而从2016年的32.7%降至26.8%,降低了5.9%个百分点。

“2017年市场的爆发主要来自汽车、3C行业,这两个行业大部分产线对精度、出货效率要求非常高,国产机器人指标、性能、一致性暂时达不到要求,所以一直以来这两个行业都是以进口为主。”一位资深行业分析师告诉记者,“2017年,3C、汽车行业的机器人需求量占总市场的65%,而且主要增量也来自这两个行业,所以国产机器人的占比就自然下滑了。”

根据中国机器人产业联盟数据,2017年,在3C制造业,外资机器人占比71.6%,在汽车行业,外资机器人占比更是高达89.6%。

不过,国产机器人在金属加工、焊接,以及物料搬运、码垛行业正在迅速占领市场,60%的国产机器人主要用户不同场景的搬运、上下料,而在这一市场,国产机器人占比已经达到36.6%。国产机器人、核心零部件的突破主要来自于物料搬运、金属加工等一般制造业场景。

“最近几年国内企业一直进步,减速器、控制器、伺服电机系统都取得了一定程度上的突破。”科技自动化联盟秘书长、国产伺服驱动器厂商清能德创董事长王健告诉记者,“在对精度、性能要求不高的码垛、上下料、一般焊接市场上都可以胜任。”

“受益于国内强大的电子制造业基础,我们可以设计、制造可靠、可用的伺服驱动器,并做到进口替代。”王健告诉记者,但想要让机器人在精度、性能、一致性等指标上再进一步,仍需要持续的积累,“减速器、电机这类核心部件,都属于机械制造,我们与国际企业在机械制造领域存在着工艺、材料、装备、设计等全方位的差距。”

“现在,国产机器人产业正处在一个相对艰难的微妙时刻。”王健告诉记者,在中国机器人企业逐步崛起之后,国际机器人、零部件巨头都在开始有节奏地进行价格调整,国产机器人的利润被一步步压缩,“虽然产量、用量都在增加,但毛利在下降,外资企业的竞争力在提升,国内的整机、零部件却很难有更多的利润去支撑研发,行业正在逐渐步入红海。”

虽然同样走在中国市场的机器人浪潮中,但显然外资企业的生存环境远比国产企业舒适。王健告诉记者,“虽然长远来看国产机器人肯定能够成长起来,但现在我们有一场硬仗要打。”

遭遇生态瓶颈

对于诸多制造企业而言,“机器人转型”同样也是一场硬仗。

“买一台机器人,可能只要20万,但是为了让机器人在生产线上工作,你可能得花800万、1000万。”一位手机制造企业人士告诉记者,“以前的厂房、生产线都是为人工设计的,现在上机器人,要重新设计生产线、要给机器人装护栏,产线改造要花很多钱,而且,机器人的安装、调试、检修、维护,甚至产品更换、编程都完全依赖机器人企业。”

在该人士看来,“虽然机器人本身成本降下来了,但是机器人的应用、人才等配套的成熟还有一段距离,尤其对于没有人才积累的中小企业。”

一位国际机器人企业人士向记者介绍,“在欧洲、韩国等国家,机电类工人都具备机器人操作能力,他们拿到机器人都可以自行安装、调试、开发。但在国内,还有很多企业工程师没见过机器人,所有流程都得我们派驻现场工程师。”

值得注意的是,根据IFR数据,在2010-2015年,美国、德国汽车行业分别安装了6万、1.4万个机器人,同期增加就业人口23万、8万个。但在国内,机器人已经替换掉近百万用工量,但新增的机器人操作工程师却形成了巨大的人才缺口。

2017年2月,教育部、人力资源和社会保障部、工业和信息化部联合印发了《制造业人才发展规划指南》,到2020年,中国机器人产业人才缺口达到300万,2025年将扩大到450万。

除此之外,机器人应用的生态体系也需要逐步完善。“机器人使用的机械爪、机器视觉摄像头、传感器等周边产品要进行定制设计。”库伯特市场部大客户经理杨一粟告诉记者,“针对物料码垛、装配、打磨等不同工业场景下的应用程序需要逐步开发,机器人与生产线上其他设备的协同,需要建立一整套的生态体系。”库伯特是一家成立于2016年,专注于工业机器人智能操作系统的公司,系统中内置了多个场景的应用程序以及3D视觉、力控算法。目前京东、顺丰、菜鸟、九州通达等企业在使用其操作系统。

在国产机器人、核心零部件逐渐成熟之后,劳动力结构的转型、机器人产业人才的培养、以及智能制造生态平台的建设开始成为“机器人红利”的瓶颈,在陆续上马的“机器换人”行动中,这些正在出现的问题需要得到更多的重视。

来源:21世纪经济报道